TS. Lê Duy Khánh

Trường Đại học Mở TP. Hồ Chí Minh

(Quanlynhanuoc.vn) – Quy mô của các ngân hàng thương mại Việt Nam ngày càng lớn, có thể cạnh tranh được với các ngân hàng trong khu vực về quy mô và hiệu quả hoạt động. Đóng góp quan trọng vào sự lớn mạnh đó là quy mô ngày càng tăng và sự đa dạng trong nguồn vốn hoạt động của các ngân hàng. Nhờ đó các ngân hàng có thể dễ dàng hơn trong việc cân đối thanh khoản, đáp ứng cho các nhu cầu chi trả tiền gửi, giải ngân, đầu tư và các khoản chi trả khác nhằm hạn chế các rủi ro trong quá trình hoạt động. Bài viết giới thiệu nghiên cứu đo lường tác động của đa dạng hóa nguồn vốn đến rủi do ngân hàng được sử dụng dữ liệu của 25 ngân hàng thương mại Việt Nam trong giai đoạn 2009 – 2023 và áp dụng hồi quy FGLS (feasible generalized least squares). Kết quả cho thấy, các ngân hàng càng đa dạng hóa nguồn vốn càng ít đối mặt với rủi ro hơn.

Từ khóa: Đa dạng hóa nguồn vốn; ngân hàng thương mại; rủi ro ngân hàng.

1. Đặt vấn đề

Đóng góp quan trọng vào sự lớn mạnh của các ngân hàng thương mại Việt Nam là quy mô ngày càng tăng và sự đa dạng trong nguồn vốn hoạt động, đặc biệt là nguồn vốn huy động từ các khách hàng cá nhân và tổ chức kinh tế. Nguồn vốn dồi dào có thể giúp các ngân hàng thương mại dễ dàng hơn trong việc xây dựng các kế hoạch kinh doanh và đạt được các mục tiêu sinh lời. Tuy nhiên, môi trường kinh doanh của các ngân hàng thương mại ngày càng biến động, vì vậy, các ngân hàng thương mại hiện nay đang phải đối mặt với nhiều rủi ro, như: rủi ro tín dụng, rủi ro thanh khoản và cả các rủi ro hoạt động khác. Trong bối cảnh đó, các ngân hàng buộc phải nâng cao năng lực quản lý, điều hành, áp dụng các công nghệ quản lý rủi ro hiện đại, gia tăng mức vốn tự có nhằm đáp ứng nhu cầu mở rộng kinh doanh, vừa là “tấm đệm” để hấp thụ các tổn thất. Sự đa dạng hóa trong nguồn vốn nhằm giúp các ngân hàng hạn chế được các rủi ro trong quá trình hoạt động hay không.

2. Tổng quan tình hình nghiên cứu

Một là, lý thuyết về tác động của đa dạng hóa nguồn vốn hoạt động đến rủi ro ngân hàng.

Luồng quan điểm thứ nhất, Acharya và Naqvi (2012) cho rằng, nguồn vốn hoạt động đa dạng có thể đem lại cho các ngân hàng khả năng thanh khoản tốt hơn, khi đó các ngân hàng sẽ chấp nhận mức độ rủi ro cao hơn. Bên cạnh đó, khi ngân hàng có nguồn thanh khoản tốt hơn, ngân hàng có thể đẩy mạnh các hoạt động đầu tư, cho vay dẫn đến ngân hàng phải đối mặt với rủi ro cao hơn (Cheng và cộng sự, 2015). Như vậy, theo luồng quan điểm này, nguồn vốn hoạt động của các ngân hàng càng đa dạng, rủi ro mà các ngân hàng phải đối mặt càng gia tăng.

Trong khi đó, đại diện cho luồng quan điểm thứ hai Vazquez và Federico (2015) cho rằng, nếu các nguồn huy động vốn bị hạn chế, các ngân hàng sẽ khó khăn trong việc tìm kiếm nguồn vốn để đáp ứng cho nhu cầu khi cần thanh khoản, vì vậy, các ngân hàng dễ đối mặt với rủi ro phá sản hơn. Quan điểm này cho rằng, ngân hàng càng đa dạng hóa nguồn huy động vốn, càng ít phải đối mặt với rủi ro.

Như vậy, lý thuyết kinh tế tồn tại hai luồng quan điểm trái ngược nhau về tác động của đa dạng hóa nguồn vốn đến rủi ro ngân hàng. Sự mâu thuẫn trong lý thuyết đòi hỏi phải nghiên cứu thực nghiệm để kiểm tra tác động này trong thực tế đối với các đối tượng khác nhau trong nhiều giai đoạn khác nhau.

Hai là, các bằng chứng thực nghiệm trước.

Theo Vo (2020), khi đánh giá vai trò của đa dạng hóa nguồn vốn hoạt động của 37 ngân hàng thương mại Việt Nam giai đoạn 2006 – 2015 cho thấy, đa dạng hóa nguồn vốn có mối quan hệ ngược chiều với rủi ro ngân hàng. Như vậy, các ngân hàng càng đa dạng trong nguồn vốn hoạt động, càng ít phải đối mặt với các rủi ro hơn.

Đánh giá tác động của sự đa dạng hóa kinh doanh (thu nhập, nguồn vốn) đến rủi ro của hơn 1.000 ngân hàng ở 39 quốc gia mới nổi trong giai đoạn 2000 – 2016, việc tăng cường đa dạng hóa kinh doanh có hai tác động đối lập đến rủi ro của ngân hàng: tác động trực tiếp củng cố sự ổn định của các ngân hàng; tác động gián tiếp là khi hiệu quả giảm sẽ làm tăng rủi ro của các ngân hàng (Wu và cộng sự, 2020). Do đó, lợi ích tổng thể từ việc đa dạng hóa kinh doanh ngân hàng đối với sự ổn định của ngân hàng phụ thuộc vào sự cân bằng của hai lực đối lập này.

Trong khi đó, Duong và cộng sự (2022) nghiên cứu mẫu của 38 ngân hàng thương mại Việt Nam giai đoạn 2003 – 2020 cho thấy, bằng chứng về mối quan hệ cùng chiều giữa đa dạng hóa nguồn vốn với tỷ lệ nợ xấu. Như vậy, nguồn vốn hoạt động càng đa dạng, rủi ro tín dụng của các ngân hàng thương mại càng tăng cao. Tuy nhiên, kết quả nghiên cứu của Duy và cộng sự (2021) cho rằng, việc đa dạng hóa nguồn vốn có tác động tích cực đến hiệu quả hoạt động của ngân hàng, đồng thời làm giảm rủi ro phá.

Một nghiên cứu khác của Pham và Nguyen (2023) trên 27 ngân hàng Việt Nam giai đoạn quý I/2016 – I/2021 cho thấy, đa dạng hóa nguồn vốn có mối quan hệ ngược chiều với rủi ro ngân hàng. Trước đó, một nghiên cứu lấy mẫu từ 714 ngân hàng thuộc 14 quốc gia Đông Á và Mỹ Latin của Gamra và Plihon (2011) cũng cho kết quả tương tự.

Abbas và Ali (2022) đã nghiên cứu tác động của đa dạng hóa tài sản, thu nhập và nguồn vốn đối với rủi ro và sự ổn định của các ngân hàng thương mại Hoa Kỳ từ năm 2002 – 2019 cho thấy, việc đa dạng hóa nguồn vốn và tài sản (thu nhập) làm giảm (tăng) rủi ro của ngân hàng. Kết quả chỉ ra rằng, đa dạng hóa thu nhập có tác động bất lợi đáng kể đến sự ổn định của ngân hàng, trong khi đa dạng hóa nguồn vốn và tài sản góp phần tích cực vào sự ổn định của ngân hàng. Tác động của đa dạng hóa đến việc chấp nhận rủi ro và sự ổn định là không đồng nhất đối với các danh mục và thời kỳ khủng hoảng khác nhau.

33 ngân hàng thương mại Việt Nam từ năm 2009 – 2020 được Tran và cộng sự (2022) nghiên cứu cho thấy, mức độ đa dạng hóa nguồn vốn cao hơn sẽ có tỷ lệ nợ xấu cao hơn. Như vậy, các kết quả thực nghiệm cho thấy sự thiếu nhất quán đối với các mẫu nghiên cứu khác nhau. Vì vậy, việc thực hiện nghiên cứu này đối với các ngân hàng thương mại Việt Nam là sự bổ sung thêm một nghiên cứu thực nghiệm cần thiết trong giai đoạn hiện nay.

3. Phương pháp và kết quả nghiên cứu

(1) Mô hình nghiên cứu

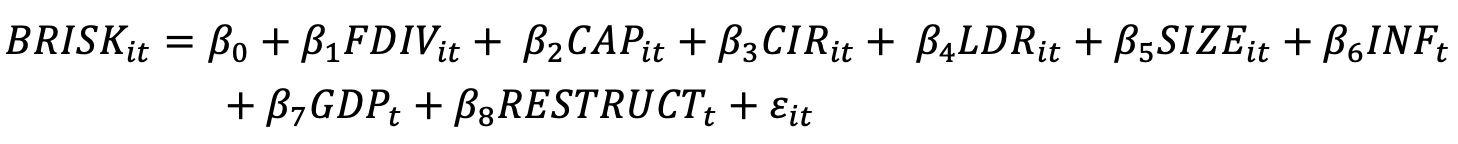

Mô hình ước lượng tác động của đa dạng hóa nguồn vốn đến rủi ro ngân hàng của nghiên cứu này được xây dựng trên cơ sở kế thừa các mô hình nghiên cứu được Pham và Nguyen (2023) và Wu và cộng sự (2024) sử dụng. Tuy nhiên, nghiên cứu này có bổ sung biến RESTRUCT (tái cấu trúc) để đại diện cho quá trình tái cơ cấu hệ thống có ảnh hưởng đến rủi ro của các ngân hàng thương mại Việt Nam trong giai đoạn 2011 – 2015 do Tran và Nguyen (2021) thực hiện.

trong đó:

BRISK: rủi ro ngân hàng, đo lường bằng chỉ số ln (Z-SCORE);

FDIV: đa dạng hóa nguồn vốn;

CAP: vốn ngân hàng, đo lường bằng tỷ lệ vốn chủ sở hữu/tổng tài sản;

LDR: thanh khoản ngân hàng, đo lường bằng tỷ lệ tổng dư nợ cho vay/tổng tiền gửi khách hàng;

CIR: chi phí hoạt động, đo lường bằng tỷ lệ chi phí hoạt động/tổng thu nhập;

SIZE: quy mô ngân hàng, đo lường bằng ln (tổng tài sản);

GDP: tăng trưởng kinh tế hằng năm của Việt Nam;

INF: tỷ lệ lạm phát của Việt Nam hàng năm;

RESTRUCT: tái cơ cấu, nhận giá trị 1 cho giai đoạn 2011 – 2015, nhận giá trị 0 cho các năm còn lại;

ε: phần dư của mô hình;

i: ngân hàng thứ i (i: 1 – 25);

t: năm (t: 2009 – 2023).

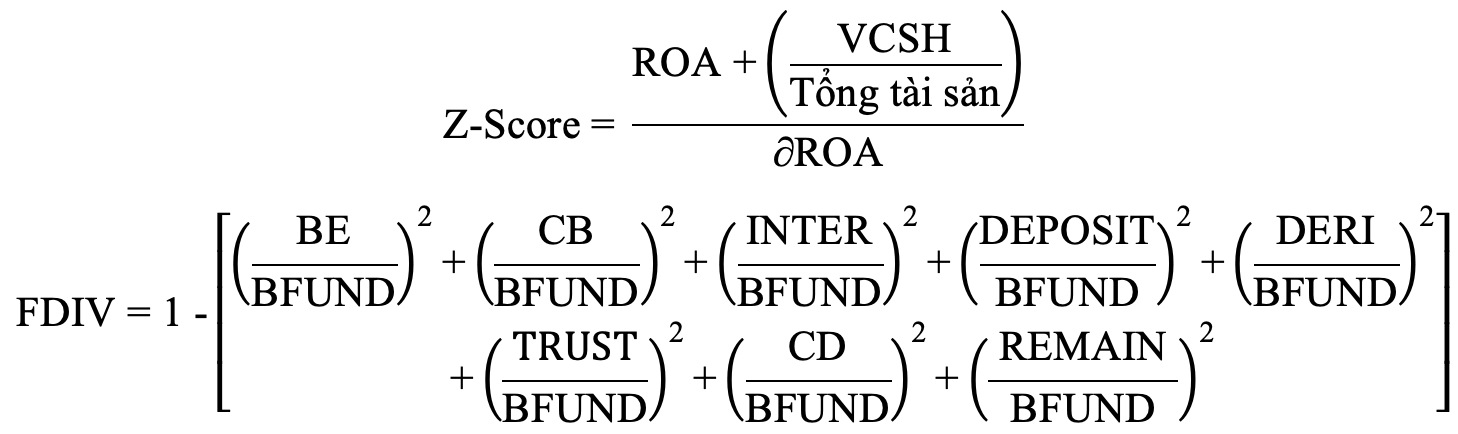

Giá trị Z-SCORE được tính toán theo Laeven và Beck (2006), còn FDIV được tính toán theo Vo (2020), cụ thể như sau:

trong đó:

ROA: tỷ suất sinh lời so với tổng tài sản, đo lường bằng lợi nhuận sau thuế/tổng tài sản;

∂ROA: độ lệch chuẩn của ROA;

BFUND: tổng nguồn vốn của ngân hàng;

BE: vốn chủ sở hữu (VCSH) của ngân hàng;

CB: Các khoản ngân hàng nợ chính phủ và Ngân hàng Nhà nước;

INTER: các khoản nợ của ngân hàng đối với các tổ chức tín dụng khác;

DEPOSIT: tiền gửi khách hàng của ngân hàng;

DERI: các công cụ tài chính phái sinh và các khoản nợ tài chính khác của ngân hàng; TRUST: các nguồn vốn tài trợ, ủy thác đầu tư và cho vay của khách hàng cho ngân hàng;

CD: phát hành giấy tờ có giá của ngân hàng;

REMAIN: các khoản nợ còn lại của ngân hàng.

Chỉ số Z-SCORE cao hơn cho thấy ngân hàng ít rủi ro hơn. FDIV có giá trị từ 0 – 1, FDIV càng xa giá trị 0 thể hiện mức độ đa dạng hóa nguồn vốn càng lớn.

(2) Giả thuyết nghiên cứu

Về mặt lý thuyết kinh tế, hiện vẫn tồn tại hai luồng quan điểm trái ngược nhau. Tuy nhiên, xem xét các nghiên cứu thực nghiệm trước đây, đặc biệt là với mẫu của các ngân hàng thương mại Việt Nam nhận thấy, phần lớn các nghiên cứu thể hiện mối quan hệ ngược chiều giữa đa dạng hóa nguồn vốn và rủi ro ngân hàng, chẳng hạn các nghiên cứu của Gamra và Plihon (2011), Vo (2020), Duy và cộng sự (2021), Pham và Nguyen (2023) Vì vậy, nghiên cứu này kỳ vọng, H: ngân hàng càng đa dạng hóa nguồn vốn, càng ít phải đối mặt với rủi ro trong quá trình hoạt động.

(3) Dữ liệu nghiên cứu

Dữ liệu của nghiên cứu này được chia làm hai nhóm. Nhóm các dữ liệu đặc trưng ngân hàng được thu thập từ báo cáo tài chính được công khai trên website của chính 25 ngân hàng thương mại trong giai đoạn 2009 – 20231. Giá trị của các biến đặc trưng ngân hàng (FDIV, CAP, CIR, LDR, SIZE) sau đó được tính toán theo các công thức được hướng dẫn tại mục a. Các dữ liệu vĩ mô gồm GDP và INF của Việt Nam được thu thập từ website của Tổng cục thống kê Việt Nam.

(4) Phương pháp nghiên cứu

Thống kê mô tả các biến về giá trị FDIV từ 0,1952 – 0,7726 cho thấy, mức độ đa dạng hóa nguồn vốn ở các ngân hàng trong mẫu là rất khác nhau. Đối với BRISK, mức độ chênh lệch cũng rất cao, trải dài từ 2,0734 – 4,5426 cho thấy mức độ rủi ro mà các ngân hàng phải đối mặt cũng rất khác biệt.

Bảng 1. Thống kê mô tả các biến

| Biến | Quan sát | Trung bình | Độ lệch chuẩn | Giá trị nhỏ nhất | Giá trị lớn nhất |

| BRISK | 375 | 3,0286 | 0,4474 | 2,0734 | 4,5426 |

| FDIV | 375 | 0,5213 | 0,1197 | 0,1952 | 0,7726 |

| CAP | 375 | 0,0947 | 0,0411 | 0,0406 | 0.3324 |

| CIR | 375 | 0,1926 | 0,0496 | 0,0788 | 0,3359 |

| LDR | 375 | 0,9170 | 0,2023 | 0,3719 | 1,9930 |

| SIZE | 375 | 18,6064 | 1,2489 | 15,0185 | 21,5566 |

| INF | 375 | 0,0526 | 0,0434 | 0,0060 | 0,1870 |

| GDP | 375 | 0,0588 | 0,0153 | 0,0259 | 0,0802 |

| RESTRUCT | 375 | 0,3333 | 0,4720 | 0,0000 | 1,0000 |

(5) Kết quả ước lượng mô hình

Trước khi ước lượng tác động của đa dạng hóa nguồn vốn hoạt động đến rủi ro ngân hàng, tác giả thực hiện kiểm định đa cộng tuyến giữa các biến độc lập. Nghiên cứu này áp dụng hướng dẫn của Karadas và cộng sự (2015) khi cho rằng hệ số VIF (Variance Inflation Factor) lớn hơn 5 thể hiện tồn tại mức độ đa cộng tuyến đáng kể giữa các biến độc lập. Nếu VIF > 10 thì cần phải xử lý để kết quả ước lượng không bị chệnh. Nếu VIF nhỏ hơn 5 thì có thể bỏ qua yếu tố này vì mức độ đa cộng tuyến không đáng kể. Kết quả kiểm định cho thấy mức độ đa cộng tuyến giữa các biến độc lập là không đáng kể, vì vậy không cần phải xử lý.

Để lựa chọn phương pháp hồi quy thích hợp, tác giả Wooldridge (2010) tiếp tục kiểm định sự tương quan bằng Wooldridge test và kiểm định phương sai sai số thay đổi bằng Breusch-Pagan/Cook-Weisberg test của Breusch và Pagan (1979), Cook và Weisberg (1983).

Kết quả kiểm định cho thấy mô hình có tồn tại sự tương quan và phương sai sai số thay đổi. Vì vậy, ước lượng FGLS sẽ được tác giả Wooldridge (2010) sử dụng để khắc phục những hạn chế của dữ liệu và mô hình mà các kiểm định đã chỉ ra.

Kết quả hồi quy cho thấy, ngân hàng có mức độ đa dạng hóa nguồn vốn cao có thể giúp giảm thiểu các rủi ro và hoạt động ổn định hơn. Kết quả này có thể được giải thích dựa trên quan điểm của Vazquez và Federico (2015). Theo đó, các ngân hàng bị hạn chế các nguồn tài trợ có thể dẫn đến thanh khoản thấp hơn và trong những trường hợp thị trường biến động, các ngân hàng sẽ gặp khó khăn trong việc duy trì hoạt động. Ngược lại, khi các ngân hàng có nguồn vốn đa dạng có thể dễ dàng hơn trong việc xử lý các cuộc khủng hoảng, thiếu hụt thanh khoản, ít đối mặt với rủi ro hơn so với các ngân hàng khác.

Một hướng giải thích khác của Abbas và Ali (2022) có thể phù hợp là khi các ngân hàng thương mại có nguồn vốn huy động đa dạng, các ngân hàng có thể mở rộng các hoạt động kinh doanh dẫn đến đa dạng hóa tài sản và thu nhập. Điều này có thể khiến các ngân hàng phải đối mặt với rủi ro cao hơn do phạm vi các rủi ro phải đối mặt rộng hơn và đòi hỏi năng lực quản lý cao hơn.

Kết quả này tương đồng với kết quả của các nghiên cứu trước, như: Gamra và Plihon (2011), Vo (2020), Duy và cộng sự (2021), Abbas và Ali (2022) hay Pham và Nguyen (2023) và ngược với kết quả của các nghiên cứu như Duong và cộng sự (2022), Tran và cộng sự (2022), Vuong và cộng sự (2023) hay Dang và cộng sự (2024).

Các biến đặc trưng ngân hàng, gồm: CAP, CIR, LDR và SIZE đều có ý nghĩa thống kê, có tác động đến rủi ro ngân hàng. Trong đó, CIR tác động ngược chiều còn các biến khác tác động cùng chiều đến rủi ro ngân hàng. Hai biến vĩ mô là INF và GDP đều không có tác động đến rủi ro ngân hàng. Biến số còn lại là biến đặc trưng ngành, RESTRUCT, thể hiện tác động cùng chiều đến rủi ro, là tái cấu trúc khiến các ngân hàng đối mặt với nhiều rủi ro hơn so với giai đoạn không tái cấu trúc.

Bảng 2. Ước lượng tác động của đa dạng hóa nguồn vốn đến rủi ro ngân hàng

| Biến | Kết quả ước lượng |

| FDIV | -0,6629***(0,2031) |

| CAP | 3,9999***(0,6255) |

| CIR | -2,9302***(0,4611) |

| LDR | 0,6954***(0,1196) |

| SIZE | 0,0484**(0,0197) |

| INF | -0,2001(0,6326) |

| GDP | 0,1469(1,2778) |

| RESTRUCT | 0,1582***(0,0491) |

| Hằng số | 1,9711***(0,4248) |

Ghi chú: giá trị trong ngoặc là độ lệch chuẩn; *p < 0.1, **p < 0.05, ***p < 0.01

(6) Kiểm định tính vững

Theo Stevens (1984), nghiên cứu này sử dụng phương pháp loại bỏ 5% giá trị lớn nhất và 5% giá trị nhỏ nhất của biến số BRISK ra khỏi mẫu và tiến hành hồi quy FGLS đối với tác động của đa dạng hóa nguồn vốn lên rủi ro ngân hàng. Việc loại bỏ các giá trị cực đoan (lớn nhất và nhỏ nhất) nhằm giúp các giá trị BRISK tập trung hơn, tránh ảnh hưởng của các giá trị dị biệt (outlier) có thể làm sai lệch kết quả nghiên cứu.

Kết quả kiểm định tính vững được thực hiện sau khi loại bỏ các giá trị dị biệt của BRISK ra khỏi mẫu vẫn cho thấy sự ổn định và nhất quán trong tác động của đa dạng hóa nguồn vốn đến rủi ro ngân hàng. Theo đó, ngân hàng càng đa dạng nguồn vốn hoạt động thì rủi ro của ngân hàng càng thấp. Hệ số tác động là -0,6124 và có ý nghĩa thống kê ở mức 1%.

Bảng 3. Kết quả ước lượng sau khi loại bỏ các giá trị dị biệt khỏi mẫu

| Biến | Kết quả ước lượng |

| FDIV | -0,6124***(0,1924) |

| CAP | 3,7513***(0,5925) |

| CIR | -2,7285***(0,4368) |

| LDR | 0,5631***(0,1133) |

| SIZE | 0,0591***(0,0186) |

| INF | -0,1729(0,5993) |

| GDP | 0,1673(1,2105) |

| RESTRUCT | 0,1486***(0,0465) |

| Hằng số | 1,8463***(0,4025) |

Ghi chú: giá trị trong ngoặc là độ lệch chuẩn; *p < 0.1, **p < 0.05, ***p < 0.01

4. Kết luận và hàm ý

Hoạt động của ngân hàng vẫn luôn dựa chủ yếu vào nguồn vốn huy động từ khách hàng. Vì vậy, việc đa dạng hóa nguồn vốn, trong đó có nguồn vốn huy động luôn là mục tiêu của các ngân hàng thương mại. Qua nghiên cứu này có thể thấy, các ngân hàng càng đa dạng hóa về nguồn vốn hoạt động, càng ít đối mặt với rủi ro hơn. Ngược lại, các ngân hàng quá phụ thuộc vào số ít các nguồn tài trợ sẽ phải đối mặt với nhiều rủi ro hơn trong quá trình hoạt động của mình.

Thứ nhất, trong điều kiện môi trường kinh doanh nhiều biến động hiện nay, sự đa dạng hóa về nguồn vốn là điều rất cần thiết. Điều này giúp các ngân hàng thương mại không bị phụ thuộc vào nguồn vốn được huy động từ một số ít các đối tượng khách hàng. Từ đó, các ngân hàng thương mại có thể dễ dàng hơn trong việc cân đối nguồn vốn, đáp ứng cho các nhu cầu chi trả tiền gửi, giải ngân, đầu tư và các nhu cầu chi trả khác.

Thứ hai, đa dạng hóa nguồn vốn huy động là điều kiện cần thiết để mở rộng các hoạt động kinh doanh, bao gồm: đa dạng hóa danh mục đầu tư (đa dạng hóa tài sản) và đa dạng hóa nguồn thu nhập. Nhờ đó, các ngân hàng thương mại có kết quả kinh doanh tốt hơn. Tuy nhiên, việc đa dạng hóa tài sản và nguồn thu nhập có thể khiến các ngân hàng thương mại đối mặt với nhiều rủi ro cao hơn khi phải đầu tư nhiều hơn vào các hoạt động không cốt lõi, thậm chí có thể vượt quá năng lực quản lý của đội ngũ lãnh đạo. Vì vậy, các ngân hàng thương mại cần bảo đảm hoạt động một cách hài hòa, gia tăng được hiệu quả kinh doanh nhưng vẫn bảo đảm khả năng kiểm soát rủi ro.

Chú thích:

1. Danh sách các ngân hàng (giai đoạn 2009 – 2023) theo tên viết tắt bao gồm: ABB, ACB, BIDV, BAB, BVB, EIB, HDB, KLB, LPB, MB, MSB, NCB, NAB, OCB, PGB, SHB, STB, SGB, SSB, TCB, VIB, VPB, VAB, VCB, VTB.

2, 3, 4. Dữ liệu ngân hàng (FDIV, CAP, CIR, LDR và SIZE) được lấy từ báo cáo tài chính của 25 ngân hàng như chú thích 1. Dữ liệu vĩ mô (INF và GDP) được lấy từ Tổng cục Thống kê Việt Nam. Biến RESTRUCT nhận giá trị 1 trong giai đoạn 2011 – 2015, nhận giá trị 0 trong các năm còn lại.

Tài liệu tham khảo:

1. Abbas, F., & Ali, S. (2022). Dynamics of diversification and banks’ risk‐taking and stability: Empirical analysis of commercial banks. Managerial and Decision Economics, 43(4), 1000-1014. https://doi.org/10.1002/mde.3434.

2. Acharya, V., & Naqvi, H. (2012). The seeds of a crisis: A theory of bank liquidity and risk taking over the business cycle. Journal of financial economics, 106(2), 349-366. https://doi.org/10.1016/j.jfineco.2012.05.014.

3. Breusch, T. S., & Pagan, A. R. (1979). A simple test for heteroscedasticity and random coefficient variation. Econometrica: Journal of the econometric society, 47(5), 1287-1294.https://doi.org/10.2307/1911963.

4. Cheng, I. H., Hong, H., & Scheinkman, J. A. (2015). Yesterday’s heroes: compensation and risk at financial firms. The Journal of Finance, 70(2), 839-879. https://doi.org/10.1111/jofi.12225.

5. Cook, R. D., & Weisberg, S. (1983). Diagnostics for heteroscedasticity in regression. Biometrika, 70(1), 1-10. https://doi.org/10.1093/biomet/70.1.1.

6. Dang, T. T., Truyen, P. T., & Gam, T. T. H. (2024). Liquidity and Credit Risks: Evidence from Commercial Banks in Vietnam. Montenegrin Journal of Economics, 20(1), 7-16.

7. Duong, K. D., Vu, D. N., Le, K. D., & Van Nguyen, D. (2022). Do political connections and bank funding diversity increase non-performing loans: New evidence from the Bayesian approach. Montenegrin Journal of Economics, 18(4), 81-94.

8. Duy, P. K., Vu, N. M., Huan, N. H., & Le, V. L. T. (2021). Financial crisis and diversification strategies: The impact on bank risk, and performance. Economics and Business Letters, 10(3), 249-261. https://doi:10.17811/ebl.10.3.2021.249-261.

9. Gamra, S. B., & Plihon, D. (2011). Revenue diversification in emerging market banks: implications for financial performance. arXiv preprint arXiv:1107.0170. https://doi.org/10.48550/arXiv.1107.0170.

10. Karadas, M., Celik, H. M., Serpen, U., & Toksoy, M. (2015). Multiple regression analysis of performance parameters of a binary cycle geothermal power plant. Geothermics, 54 (March 2015), 68-75. https://doi.org/10.1016/j.geothermics.2014.11.003.

11. Laeven, L., & Beck, T. (2006). Resolution of failed banks by deposit insurers: Cross-country evidence. World Bank Policy Research Working Paper, (3920).

12. Pham, M. H., & Nguyen, N. M. (2023). Bank funding diversity, risk and profitability: Evidence from Vietnam in the context of the Covid-19 pandemic. Cogent Business & Management, 10(1), 2191305. https://doi.org/10.1080/23311975.2023.2191305.

13. Stevens, J. P. (1984). Outliers and influential data points in regression analysis. Psychological bulletin, 95(2), 334 – 344. https://doi.org/10.1037/0033-2909.95.2.334.

14. Tran, O. K. T., Van Nguyen, D., & Duong, K. D. (2022). How market concentration and liquidity affect non-performing loans: Evidence from Vietnam. Polish Journal of Management Studies, 26(1), 325-337. https://doi.org/10.17512/pjms.2022.26.1.20.