TS. Nguyễn Phi Hoàng

Trường Đại học Tài chính – Marketing (UFM)

(Quanlynhanuoc.vn) – Bài viết phân tích thực trạng và tiềm năng thu hút vốn đầu tư trực tiếp nước ngoài (FDI) vào ngành công nghiệp bán dẫn tại Việt Nam – một lĩnh vực chiến lược đóng vai trò then chốt trong kỷ nguyên công nghiệp 4.0 và quá trình chuyển đổi số nhanh chóng trên phạm vi toàn cầu. Kết quả nghiên cứu cho thấy, Việt Nam có nhiều lợi thế trong thu hút vốn FDI. Mặc dù vậy, vẫn đang tồn tại một số thách thức không nhỏ về hạ tầng công nghệ, nhân lực chất lượng cao và chính sách ưu đãi chưa thực sự hấp dẫn. Trên cơ sở đó, bài viết đề xuất một số hàm ý chính sách nhằm giúp nâng cao năng lực cạnh tranh quốc gia trong thu hút FDI vào ngành bán dẫn.

Từ khóa: Đầu tư trực tiếp nước ngoài; bán dẫn; công nghiệp công nghệ cao.

1. Đặt vấn đề

Từ năm 2020 trở lại đây, chuỗi cung ứng toàn cầu trong đó có ngành bán dẫn đã và đang chứng kiến sự dịch chuyển mạnh mẽ, theo đó ngày càng nhiều các quốc gia lớn trên thế giới cố gắng tìm cách tự chủ hoặc đa dạng hoạt động sản xuất để tránh sự lệ thuộc (Baldwin, 2022)1. Tiếp theo đó là cuộc chiến thương mại Mỹ – Trung, xung đột Nga – Ucraina, xung đột Isarel – Houthi và Isarel – Iran đã khiến cho cuộc khủng hoảng chuỗi cung ứng toàn cầu trở nên trầm trọng hơn và điều này cũng là chất xúc tác mạnh mẽ thúc đẩy xu hướng dịch chuyển chuỗi cung ứng toàn cầu hiện nay. Các tập đoàn, như: Intel, Samsung, TSMC, Micron đã tìm kiếm các địa điểm đầu tư mới để đa dạng hóa sản xuất, giảm sự phụ thuộc vào các trung tâm truyền thống. Xu hướng China+1trở nên thịnh hành và mở ra cơ hội cho các nền kinh tế mới nổi, trong đó có Việt Nam (Goldberg và cs., 2024)2.

Bên cạnh đó, nhu cầu ngày càng tăng trên thế giới đối với các sản phẩm công nghệ cao và chíp bán dẫn đã thúc đẩy ngành công nghiệp bán dẫn trở thành ngành công nghiệp mũi nhọn được nhiều quốc gia quan tâm. Việt Nam với mong muốn trở thành quốc gia tham dự mạnh mẽ trong chuỗi cung ứng bán dẫn toàn cầu thông qua hoạt động thu hút vốn đầu tư trực tiếp nước ngoài (FDI), Thủ tướng Chính phủ đã ban hành Quyết định số 1018/QĐ-TTg ngày 21/9/2024, phê duyệtChiến lược phát triển công nghiệp bán dẫn Việt Nam đến năm 2030, tầm nhìn 2050. Văn kiện này xác định công nghiệp bán dẫn là ngành công nghiệp nền tảng, đóng vai trò chiến lược trong chuyển đổi mô hình tăng trưởng, nâng cao năng lực công nghệ quốc gia và bảo đảm an ninh – tự chủ công nghệ.

Mặc dù vậy, hiện nay đang tồn tại sự cạnh tranh gay gắt trong thu hút FDI giữa các nước trong khu vực. Các quốc gia như Malaysia, Singapore và Thái Lan đã có những chính sách ưu đãi mạnh mẽ cùng với cơ sở hạ tầng phát triển nhằm thu hút FDI vào ngành công nghiệp bán dẫn. Malaysia, với các ưu đãi về thuế và chính sách hỗ trợ đầu tư đã thu hút một lượng lớn vốn FDI vào lĩnh vực này. Singapore, với nền tảng công nghệ tiên tiến và môi trường đầu tư thân thiện cũng đã trở thành một trung tâm sản xuất bán dẫn hàng đầu. Thái Lan, với chiến lược phát triển công nghiệp rõ ràng đang nỗ lực để gia tăng sức hấp dẫn đối với các nhà đầu tư nước ngoài.

Theo số liệu gần nhất từ Bộ Kế hoạch và Đầu tư, tổng vốn FDI vào ngành bán dẫn đạt khoảng 3 tỷ USD trong năm 2023, chiếm một tỷ lệ khá khiêm tốn trong tổng vốn FDI của cả nước. Dù FDI được xác định là một trong những trụ cột chiến lược để thu hút công nghệ tiên tiến, thúc đẩy cụm công nghiệp bán dẫn và tạo hiệu ứng lan tỏa công nghệ nhưng hiện nay chưa có nhiều công trình nghiên cứu chuyên sâu về chủ đề này. Các nghiên cứu trước chủ yếu tập trung vào nghiên cứu các yếu tố thu hút FDI vào Việt Nam nói chung chứ chưa có sự nghiên cứu sâu về thu hút FDI vào một ngành đặc thù như bán dẫn. Xuất phát từ lý do trên, nghiên cứu này được thực hiện với các mục tiêu chính bao gồm: Đánh giá thực trạng thu hút FDI vào ngành bán dẫn tại Việt Nam; Phân tích các yếu tố ảnh hưởng đến khả năng thu hút FDI của Việt Nam trong ngành bán dẫn; và đề xuất các hàm ý chính sách để thúc đẩy thu hút FDI hiệu quả hơn trong ngành bán dẫn cho Việt Nam.

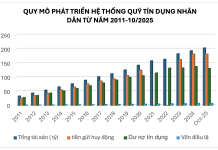

2. Thực trạng thu hút FDI tại Việt Nam thời gian qua

Ngay sau khi tiến hành đổi mới nền kinh tế vào năm 1986, Việt Nam đã nhanh chóng xúc tiến và ban hành Luật Đầu tư nước ngoài chỉ một năm sau đó. Dưới ánh sáng đổi mới và văn bản luật này, Việt Nam đã từng bước mở cửa nền kinh tế nhằm thu hút dòng vốn FDI. Tiến trình này trải qua nhiều giai đoạn tăng trưởng gắn với các cột mốc hội nhập kinh tế quan trọng của VIệt Nam bao gồm gia nhập ASEAN (1995), WTO (2007) và ký kết các hiệp định thương mại tự do thế hệ mới như CPTPP vào năm 2019 cũng như EVFTA năm 2020 (Nguyễn và cs., 2022)3. Đến nay, dòng vốn FDI đã trở thành một động lực then chốt thúc đẩy tăng trưởng kinh tế Việt Nam và đóng góp khoảng 25% tổng vốn đầu tư toàn xã hội với hơn 70% kim ngạch xuất khẩu của cả nước (MPI, 2023)4 và Việt Nam đã trở thành điểm đến hấp dẫn đối với nhà đầu tư toàn cầu, đặc biệt trong lĩnh vực sản xuất, chế tạo và công nghệ cao.

Tính đến thời điểm 20/12/2023, Việt Nam đã có 39.140 dự án FDI còn hiệu lực với tổng vốn đăng ký khoảng 468,9 tỷ USD, trong đó vốn thực hiện đạt khoảng 297,2 tỷ USD. Riêng trong năm 2023, vốn đăng ký mới bao gồm cả điều chỉnh và góp thêm vốn đạt mức 36,6 tỷ USD, tăng 32,1% so với năm trước; vốn thực hiện đạt 23,18 tỷ USD, tăng 3,5% (MPI, 2024)5. Trong năm 2024, tổng số vốn giải ngân đạt 25,35 tỷ USD, tăng 9,4% so với cùng kỳ 2023. Như vậy, có thể thấy FDI không chỉ bổ sung nguồn vốn mà còn tạo hơn 3,5 triệu việc làm trực tiếp, góp phần nâng cao năng lực sản xuất và năng lực xuất khẩu, chuyển dịch cơ cấu kinh tế và công nghiệp hóa tại Việt Nam (Nguyễn và cs., 2022)6.

Riêng đối với việc thụ hút FDI trong ngành bán dẫn Việt Nam, tính đến cuối năm 2024, Việt Nam đã thu hút được tổng cộng 174 dự án FDI với tổng vốn đăng ký khoảng 11,6 tỷ USD. Các dự án tiêu biểu trong ngành bao gồm Amkor Technology đầu tư 1,6 tỷ USD vào cơ sở đóng gói chip tại Bắc Ninh; Hana Micron cam kết đầu tư khoảng 930 triệu USD đến năm 2026 thúc đẩy ATP (Guarascio, 2024)7; Foxconn dự kiến đầu tư 80 triệu USD vào nhà máy sản xuất bo mạch tích hợp tại Bắc Giang, hoạt động từ 2026 (Phuong Nguyen, 2024)8; Samsung với tổng vốn đầu tư hơn 18 tỷ USD vào Việt Nam, trong đó một phần đáng kể dành cho sản xuất linh kiện bán dẫn (MPI, 2023)9 và Intel Products Vietnam tại Khu công nghệ cao TP. Hồ Chí Minh là cơ sở lắp ráp và kiểm định (ATP) lớn nhất của Intel toàn cầu, với tổng vốn đầu tư hơn 1,5 tỷ USD (Intel, 2023)10.

Nhìn chung, các dự án FDI vào ngành bán dẫn Việt Nam thời gian qua chủ yếu tập trung ở các khâu lắp ráp – kiểm định – đóng gói (ATP) và sản xuất linh kiện điện tử liên quan, chưa có nhiều dự án trong khâu thiết kế và chế tạo các tấm bán dẫn (wafer) tiên tiến. Điều đó dẫn đến gía trị gia tăng cho nền kinh tế Việt Nam trong ngành này thời gian qua chưa cao, nếu không muốn nói là chủ yếu gia công các công đoạn giá trị thấp. Có nhiều nguyên nhân dẫn đến thực tế trên của ngành bán dẫn Việt Nam, bao gồm: thiếu chính sách riêng biệt cho ngành bán dẫn; thuế tối thiểu toàn cầu; thủ tục cấp phép; hạn chế về logistics; nguồn nhân lực yếu; vấn đề bảo vệ sở hữu trí tuệ; liên kết với doanh nghiệp nội địa yếu; công cụ phi tài chính yếu; thiếu thống nhất giữa trung ương – địa phương sau cấp phép.

Thứ nhất, Việt Nam chưa có chính sách riêng biệt cho ngành bán dẫn. Dù Việt Nam đã có định hướng quốc gia về xây dựng ngành bán dẫn, nhiều chính sách pháp luật vẫn chỉ đề cập chung chung về công nghệ cao. Các văn bản dưới luật còn phân tán giữa nhiều bộ/ngành khác nhau dẫn đến hiện tượng dị biệt về diễn giải và có “độ trễ” khi triển khai ở địa phương. Chỉ đến tháng 9/2024, Chính Phủ Việt Nam mới ban hành Quyết định về Chiến lược phát triển công nghiệp bán dẫn Việt Nam đến năm 2030. Dù vậy, với tầm vóc là một Quyết định của Chính phủ thì vẫn mang tính bao quát và chỉ mới dừng lại ở việc đề ra các mong muốn của Chính phủ về ngành công nghiệp này và trên thực tế chưa thể ngay lập tức đi vào vận hành được khi thiếu các kế hoạch triển khai chi tiết, ngân sách và cơ chế phối hợp liên ngành. Để các tham vọng trong Quyết định trên đi vào vận hành, Việt Nam cần phải xây dựng và ban hành một loạt các chính sách pháp luật cụ thể về phát triển ngành công nghiệp bán dẫn. Trong khi đó, kinh nghiệm quốc tế cho thấy Hoa Kỳ có Đạo luật về Chip và Khoa học; Nhật Bản xây dựng Hai trụ cột chính sách phát triển ngành bán dẫn; Hàn Quốc có Đạo Luật riêng về Chip và Đài Loan (Trung Quốc) có chính sách đặc biệt phát triển ngành Chip bán dẫn. Các đạo luật và chính sách của các quốc gia kể trên là nền tảng pháp luật vững chắc và đầy đủ để thúc đẩy phát triển mạnh mẻ ngành công nghiệp chip bán dẫn tại các quốc gia này. Việc thiếu vắng các đạo luật chuyên biệt, rõ ràng, chi tiết về phát triển ngành công nghiệp bán dẫn của Việt Nam làm gia tăng tính bất định chính sách, gia tăng chi phí giao dịch đối với các nhà đầu tư và nguy cơ bỏ lỡ cơ hội ở ngành hàng có chu kỳ công nghệ ngắn như bán dẫn.

Thứ hai, Việt Nam chính thức áp dụng thuế tối thiểu toàn cầu vào ngày 01/01/2024, với mức thuế tối thiểu 15% cho các doanh nghiệp đa quốc gia hoạt động tại Việt Nam. Điều này làm cho chính sách thu hút đầu tư của Việt Nam nặng về ưu đãi thuế thu nhập doanh nghiệp sẽ không còn nhiều ý nghĩa. Sự chậm trễ trong việc tìm kiếm các giải pháp thu hút khác ngoài thuế như: trợ cấp trực tiếp, tín dụng đầu tư, chia sẻ chi phí R&D, hỗ trợ hạ tầng dùng chung, đơn giản và minh bạch hóa chính sách đầu tư, phát triển và nâng cao chất lượng nguồn nhân lực, cải tiến thủ tục hành chính, thủ tục xuất nhập cảnh, xây dựng các chính sách thúc đẩy các ngành công nghiệp phụ trợ tại Việt Nam, hỗ trợ nhà đầu tư cắt giảm chi phí thông các các hoạt động phù hợp như đào tạo nghề cho người lao động đã tạo ra bất lợi rất lớn, đặc biệt đối với những ngành có chi phí vốn đầu tư (CAPEX) và chi phí vận hành (OPEX) cao như bán dẫn (Thành Chung & Lê Phúc 2025)11. Điều đó làm cho các dự án bán dẫn tại Việt trở nên kém cạnh tranh hơn so với các quốc gia nơi đã có các nền tảng hỗ trợ tài chính phi thuế hiệu quả.

Thứ ba, các dự án về bán dẫn đòi hỏi cao về quỹ đất sạch với pháp lý hoàn chỉnh, đường dây điện riêng, trạm biến áp, hệ thống nước siêu tinh khiết (Ultrapure Water, UPW), công nghệ xử lý hóa chất và khí độc, kho dung môi, phòng sạch, phòng cháy chữa cháy khắt khe. Ở Việt Nam hiện nay, quy trình xin chấp thuận chủ trương, chuyển đổi mục đích đất, thẩm định phòng cháy chữa cháy, đánh giá tác động môi trường… còn chồng chéo, thời gian kéo dài và khó dự đoán. Sự chồng chéo và phức tạp của qui trình xin cấp phép đầu tư này gây nguy cơ rủi ro về tính thời điểm đối với nhà đầu tư khi quyết định địa điểm đầu tư mới hoặc mở rộng hoạt động. Các nhà đầu tư sẽ ưu tiên chọn địa điểm nơi đã có các khu chuyên dụng với hạ tầng sẵn có như Penang – Kulim (Malaysia), Woodlands (Singapore) hoặc các khu công nghệ cao đã “chuẩn hóa” ở Hàn Quốc và Đài Loan (Trung Quốc) thay vì chờ đợi tại Việt Nam. Ngoài ra, hệ thống cấp điện của Việt Nam vẫn chưa bảo đảm được việc cấp điện liên tục, vốn là một đòi hỏi bắt buộc của ngành bán dẫn. Bên cạnh đó, thủ tục hải quan đối với các mặt hàng mang tính rủi ro cao phục vụ ngành bán dẫn như khí, hóa chất phải xin phép nhiều bước. Những rủi ro này có nguy cơ làm gia tăng chi phí vốn đầu tư (CAPEX) và chi phí vận hành (OPEX) cho các nhà đầu tư.

Thứ tư, Việt Nam hiện nay chưa có lực lượng nhân sự lành nghể đủ sức đáp ứng nhu cầu của ngành công nghiệp bán dẫn. Hệ thống giáo dục đại học Việt Nam chỉ mới đào tạo những ngành về điện – điện tử, cơ điện tử, vật liệu, hóa – sinh chứ chưa có hệ thống đào tạo bán dẫn bài bản. Điều này dẫn đến thực tế là các doanh nghiệp phải tốn thời gian và tài chính để thực hiện việc đào tạo lại lực lượng lao động này. Đây có thể được xem như một trong những điểm yếu cơ bản của ngành bán dẫn Việt Nam. Sự yếu kém của lực lượng nhân sự này ảnh hưởng lớn để khả năng nâng cấp công nghệ và gia tăng tỷ lệ nội dịa hóa của ngành nhằm giải chi phí. Trong khi đó, thủ tục cấp thị thực và giấy phép lao động cho các chuyên gia nước ngoài vào Việt Nam làm việc còn nhiều phức tạp và kéo dài thời gian. Điều này cũng làm hạn chế khả năng thu hút lực lượng chuyên gia bên ngoài Việt Nam vào ngành bán dẫn.

Thứ năm, ngành công nghiệp bán dẫn, đặc biệt là các doanh nghiệp trong lĩnh vực R&D, thiết kế chip là ngành có yêu cầu cao về vấn để bảo hộ sở hữu trí tuệ. Ngoài ra, các doanh nghiệp trong ngành bán dẫn còn yêu cầu các cơ chế giải quyết tranh chấp nhanh và chuyên sâu. Việt Nam dù đã ban hành các văn bản luật về các vấn đề liên quan đến bảo hộ sở hữu trí tuệ nhưng hiện tượng vi phạm vẫn xảy ra thường xuyên mà chưa có những cách thức xử lý triệt để. Hơn nữa, việc thực thi các phán quyết của Tòa án hoặc Trọng tài còn gặp nhiều khó khăn trong thực tế. Vấn đề hạ tầng pháp lý này gây nên nhiều sự quan ngại từ các doanh nghiệp trong lĩnh vực R&D và thiết kế chip. Điều đó tác động rất lớn đến quyết định chọn lựa địa điểm đầu tư của các doanh nghiệp này. Xu hướng chủ đạo là các doanh nghiệp R&D và thiết kế chip sẽ dịch chuyển và chọn lựa các quốc gia có hạ tầng pháp lý hoàn chỉnh và thân thiện như Singapore hay Hàn Quốc.

Thứ sáu, ngành công nghiệp phụ trợ phục vụ ngành công nghiệp bán dẫn tại Việt Nam hiện nay còn rất mỏng. Doanh nghiệp trong nước chủ yếu cung ứng dịch vụ cơ bản hoặc linh kiện giá trị thấp, chưa tham gia sâu vào chuỗi cung ứng bán dẫn. Các cơ chế phát triển nhà cung cấp (supplier development) hay thẩm định nhà cung cấp (vendor qualification) còn nhiều hạn chế, các quỹ hỗ trợ doanh nghiệp phụ trợ chưa hoạt động hiệu quả. Những tồn tại này khiến cho các doanh nghiệp FDI nếu muốn vận hành hiệu quả phải thực hiện hoạt động nhập khẩu linh kiện, thiết bị từ nước ngoài. Điều này đem đến rủi ro về chi phí cao, sự đứt gãy chuỗi cung ứng và sự kém linh hoạt trong hoạt động sản xuất. Ngoài ra, mức độ liên kết yếu giữa các doanh nghiệp FDI và doanh nghiệp nội là nguy cơ tiềm tàng cho sự rút lui nhanh chóng và dễ dàng của các doanh nghiệp FDI đầu ngành một khi có sự thay đổi về chính sách ưu đãi hay biến động bất thường tại địa phương.

Thứ bảy, có một thực tế là các doanh nghiệp FDI sau khi nhận được giấy phép đầu tư tại Việt Nam phải đối diện với một thực tế không hề dễ chịu khi cơ chế “một cửa” nhằm giúp các doanh nghiệp tháo gỡ các khó khăn liên quan đến điện, nước, thuế, hải quan, phòng cháy chữa cháy, lao động hay môi trường chỉ thể hiện trên các văn bản pháp quy. Sự bất cập, thiếu thống nhất giữa các chính sách của trung ương với các địa phương xảy ra thường xuyên. Trên thực tế các doanh nghiệp FDI phải tự thân vận động để đưa doanh nghiệp vào hoạt động và khi gặp vướng mắc gì thì phải gõ cửa rất nhiều các cơ quan liên quan để xử lý. Điều này trái ngược hẳn với các quốc gia khác khi họ tạo lập nên một trung tâm quyền lực (Cluster Authority) có thẩm quyền giải quyết tất cả các vấn đề phát sinh của các doanh nghiệp FDI. Các bất cập nêu trên tại Việt Nam kéo theo hệ quả là chi phí vận hành tăng dần theo thời gian, không khuyến khích các doanh nghiệp FDI mở rộng sang các giai đoạn giá trị cao trong chuỗi bán dẫn.

Những bất cập của Việt Nam trong thu hút FDI vào ngành bán dẫn chủ yếu nằm ở khâu thiết kế các công cụ chính sách phù hợp, tính bất định của chính sách hỗ trợ, các tiện ích và ngành công nghiệp phụ trợ đạt chuẩn phục vụ ngành và chất lượng nguồn nhân lực. Nếu các điểm nghẽn này chưa được nhận diện và xử lý triệt để thì hai lợi thế quan trọng mà Việt Nam đang sở hữu là vị trí địa lý và chi phí sẽ là không đủ sức để cạnh tranh với các quốc gia khác trong thu hút dòng vốn FDI vào ngành bán dẫn.

3. Hàm ý chính sách

Một là, hoàn thiện khung chính sách đặc thù cho ngành bán dẫn.

Việt Nam cần khẩn trương ban hành một Nghị định hoặc Luật Công nghiệp bán dẫn, trong đó quy định chi tiết cơ chế ưu đãi, hỗ trợ nghiên cứu và phát triển (R&D) cũng như các chính sách về đất đai, môi trường chuyên dụng cho các dự án bán dẫn. Việt Nam cũng cần phải thiết lập cơ chế “một cửa thực sự” nhằm giải quyết toàn bộ thủ tục hành chính liên quan đến đầu tư bán dẫn, giảm độ trễ chính sách và chi phí giao dịch cho nhà đầu tư. Bên cạnh đó, Việt Nam cũng cần phải nhanh chóng hình thành cơ quan điều phối cụm bán dẫn quốc gia – tương tự các quốc khác – với quyền hạn tương tự như Penang Development Corporation (Malaysia) nhằm giám sát, điều phối hạ tầng và hệ sinh thái doanh nghiệp trong các cụm công nghệ (Agiomirgianakis và cs., 2006)12.

Hai là, điều chỉnh công cụ ưu đãi trong bối cảnh áp dụng thuế tối thiểu toàn cầu.

Khi Việt Nam quyết định tham gia thực hiện thuế tối thiểu toàn cầu (GMT) đã ngay lập tức làm cho chiến lược ưu đãi thuế thu nhập doanh nghiệp không còn tính hấp dẫn đối với các doanh nghiệp FDI. Việt Nam cần nhanh chóng chuyển trọng tâm từ ưu đãi thuế sang các công cụ phi thuế (GMT-proof) bao gồm các chính sách sau: (1) Chính sách trợ cấp trực tiếp, tín dụng đầu tư, quỹ đồng tài trợ cho các hoạt động R&D và nhân lực bán dẫn; (2) Xây dựng chính sách hỗ trợ chi phí vận hành thiết yếu, bao gồm: điện, nước siêu tinh khiết, logistics chuyên biệt thông qua cơ chế hợp đồng dài hạn và cam kết giá ổn định với nhà đầu tư; (3) Nhanh chóng phát triển hạ tầng dùng chung, như: trung tâm phòng sạch, phòng thí nghiệm hay trung tâm thử nghiệm – đóng gói (ATP) tiến tới giảm gánh nặng CAPEX cho nhà đầu tư.

Ba là, phát triển hạ tầng tiện ích và logistics chuyên chuẩn bán dẫn.

Ngành bán dẫn có yêu cầu cao về chuẩn hạ tầng, gồm điện, nước, khí công nghiệp và logistics. Để tăng sức hấp dẫn thu hút đầu tư FDI, Việt Nam cần bảo đảm lưới điện đạt chuẩn N-1 (tiêu chí bảo đảm không sa thải phụ tải khi hệ thống điện bị sự cố, hoặc hệ thống phải vận hành ngoài giới hạn kỹ thuật cho phép) hoặc N-2 (lưới điện có khả năng duy trì hoạt động an toàn và ổn định ngay cả khi hai thành phần bất kỳ gặp sự cố cùng lúc), kết hợp với năng lượng tái tạo ổn định để đáp ứng tiêu chí ESG của các tập đoàn đa quốc gia. Đối với yêu cầu về nguồn nước, Việt Nam cần xây dựng hệ thống nước siêu tinh khiết (UPW) và tái chế nước đạt chuẩn sản xuất bán dẫn cũng như các cơ sở xử lý chất thải hóa chất tích hợp trong khu công nghệ cao. Việt Nam cũng cần phát triển hành lang logistics chuyên dụngcho vật liệu bán dẫn, ưu tiên thủ tục hải quan nhanh và an toàn cho hóa chất hay khí đặc biệt.

Bốn là, nâng cao chất lượng và số lượng nguồn nhân lực bán dẫn.

Nguồn nhân lực là yếu tố then chốt đối với ngành công nghiệp bán dẫn, nhưng Việt Nam hiện nay đang trong tình trạng thiếu hụt trầm trọng kỹ sư thiết kế, kỹ thuật viên các phòng sạch (cleanroom) cũng như chuyên gia vận hành. Việt Nam cần xây dựng và triển khai nhanh chóng Chương trình đào tạo bán dẫn quốc gia tương tự Singapore đã nhắm tới mục tiêu đào tạo 50.000 kỹ sư như yêu cầu trong Quyết định số 1018/QĐ-TTg ngày 21/09/2024. Việt Nam cũng cần xây dựng cơ chế nhằm thúc đẩy các viện nghiên cứu, trường đại học liên kết với doanh nghiệp trong đào tạo kỹ sư bán dẫn với các phòng lab đạt chuẩn, trung tâm thử nghiệm và các chương trình thực tập doanh nghiệp bắt buộc. Bên cạnh đó, Việt Nam cần nhanh chóng nới lỏng chính sách visa và giấy phép lao động cho chuyên gia quốc tế, tạo điều kiện cho chuyển giao công nghệ và hình thành đội ngũ chuyên gia lõi trong ngành.

Năm là, củng cố chính sách pháp luật về bảo hộ sở hữu trí tuệ.

Các khâu có giá trị cao như thiết kế và R&D trong ngành bán dẫn đòi hỏi các chính sách bảo hộ sở hữu trí tuệ nghiêm ngặt. Vì vậy, để thu hút được các nhà đầu tư quốc tế vào các khâu này trong chuỗi giá trị bán dẫn, Việt Nam cần cải thiện khung pháp luật bảo hộ sở hữu trí tuệ và tuân thủ quy định quốc tế về vấn đề này. Việt Nam có thể cân nhắc thành lập tòa chuyên trách về sở hữu trí tuệ trực thuộc toà kinh tế và xây dựng cơ chế trọng tài nhanh nhằm giải quyết các tranh chấp liên quan đến công nghệ bán dẫn. Bên cạnh đó, Việt Nam cần hoàn thiện quy định về an ninh mạng và dữ liệu để hỗ trợ doanh nghiệp triển khai thiết kế chip qua nền tảng điện toán đám mây mà vẫn tuân thủ chuẩn quốc tế. Ngoài ra, cần phối hợp với các đối tác chiến lược như: Mỹ, EU, Nhật Bản, Hàn Quốc trong lĩnh vực kiểm soát xuất khẩu nhằm bảo đảm chuỗi cung ứng tuân thủ quy định EAR, ITAR về xuất khẩu.

Sáu là, phát triển hệ sinh thái công nghiệp phụ trợ và liên kết FDI với doanh nghiệp nội.

Hiện nay, mối liên kết giữa doanh nghiệp FDI và doanh nghiệp nội địa trong ngành bán dẫn còn yếu. Chính vì vậy, thời gian tới, Việt Nam cần tập trung xử lý hiệu quá một số vấn đề sau: (1) Xây dựng chính sách hỗ trợ doanh nghiệp nội địa đạt chuẩn quốc tế về vật liệu, linh kiện phụ trợ cho ngành bán dẫn thông qua các chương trình chứng nhận chất lượng và quỹ nâng cấp công nghệ. (2) Xây dựng chính sách khuyến khích liên doanh, hợp tác nghiên cứu – sản xuất giữa doanh nghiệp FDI và doanh nghiệp trong nước thông qua các chương trình như phát triển nhà cung cấp (supplier development), tạo điều kiện thuận lợi cho doanh nghiệp nội có thể dễ dàng tiếp nhận công nghệ và tham gia sâu vào chuỗi giá trị bán dẫn. Ngoài ra, việc xây dựng cụm công nghiệp bán dẫn tích hợp kết nối từ thượng nguồn chuỗi cung ứng (upstream) như các doanh nghiệp vật liệu, thiết kế chip và hạ nguồn chuỗi cung ứng như các doanh nghiệp điện tử, ô tô, AI, quốc phòng, tạo hiệu ứng mạng lưới bền vững.

4. Kết luận

Nhằm gia tăng tính hấp dẫn và bền vững cũng như duy trì vị thế của Việt Nam trong chuỗi cung ứng bán dẫn toàn cầu, Việt Nam cần có chiến lược tích hợp chiến lược bán dẫn với các hiệp định thương mại thế hệ mới, như: CPTPP, EVFTA nhằm mở rộng thị trường đầu ra và thu hút nhà đầu tư chiến lược. Việt Nam cũng cần phải thực hiện hiệu quả chính sách ngoại giao công nghệ với các trung tâm bán dẫn lớn từ Mỹ, Nhật, Hàn Quốc, Đài Loan (Trung Quốc) hay EU nhằm hình thành liên minh về chuỗi cung ứng và chia sẻ công nghệ lõi. Việt Nam cũng cần phải xác nhận chính thức về ưu tiên quốc gia cho phát triển năng lực thiết kế và chế tạo chip chiến lược và xem là lợi ích an ninh kinh tế quốc gia trong dài hạn nhằm gởi thông điệp rõ ràng đến các nhà đầu tư quốc tế.

Chú thích:

1. Baldwin, R. (2022). The great convergence: Information technology and the new globalization. Harvard University Press.

2. Goldberg, P., Juhász, R., Lane, N., Lo Forte, G., & Thurk, J. (2024). Industrial policy in the global semiconductor sector. Yale University, University of British Columbia, University of Oxford, and University of Georgia.

3, 6. Nguyễn, Q. H., Lê, P. T., Nguyễn, T. M., Võ, M. Q., & Trần, T. T. (2022). Việt Nam – FDI sau hơn ba thập kỷ: Một số vấn đề lý luận, thực trạng và triển vọng. OSF Preprints. https://doi.org/10.31219/osf.io/z5x3n.

4, 5, 9. Bộ Kế hoạch và Đầu tư (2023). Báo cáo đầu tư nước ngoài tại Việt Nam năm 2023. Hà Nội: MPI.

7. Guarascio, F. (2024). Vietnam expands chip packaging footprint as investors reduce China links. Retrieved from https://www.reuters.com/technology/vietnam-expands-chip-packaging-footprint-investors-reduce-china-links-2024-11-12

8. Nguyễn, P.H. (2024). Sự đứt gãy chuỗi cung ứng toàn cầu và cơ hội thu hút đầu tư quốc tế vào Việt Nam. Tạp chí Công Thương, số 20, tháng 09/2024. ISSN 0866-7756.

10. Intel Products Vietnam (2023). Intel Vietnam overview. https://intel.com.

11. Thành Chung, & Lê Phúc. (2025). Chính sách pháp luật phát triển công nghiệp chíp bán dẫn của một số nước và kinh nghiệm cho Việt Nam. https://phaply.net.vn/tac-gia/thanh-chung-le-phuc.html.

12. Agiomirgianakis, G., Asteriou, D., & Papathoma, K. (2006). The determinants of foreign direct investment: A panel data study for the OECD countries. The Developing Economies, 44(3), 305–328. https://doi.org/10.1111/j.1746-1049.2006.00017.x.

Tài liệu tham khảo:

1.Thủ tướng Chính phủ (2024). Quyết định số 1018/QĐ-TTg ngày 21/09/2024 phê duyệt Chiến lược phát triển công nghiệp bán dẫn Việt Nam đến năm 2030, tầm nhìn đến năm 2050.

2. Asiedu, E. (2002). On the determinants of foreign direct investment to developing countries: Is Africa different? World Development, 30(1), 107–119. https://doi.org/10.1016/S0305-750X(01)00100-0.

3. Bevan, A., & Estrin, S. (2004). The determinants of foreign direct investment into European transition economies. Journal of Comparative Economics, 32(4), 775–787.

4. Borensztein, E., De Gregorio, J., & Lee, J. W. (1998). How does foreign direct investment affect economic growth? Journal of International Economics, 45(1), 115–135.

5. Platzer, M.D, Blevins, E.G, Sutter, M.K (2020). Congressional Research Service. Semiconductors: U.S. industry, global competition, and federal policy (R46581). https://crsreports.congress.gov/product/pdf/R/R46581.

6. Egger, P., & Winner, H. (2005). Evidence on corruption as an incentive for foreign direct investment. European Journal of Political Economy, 21(4), 932-952. https://doi.org/10.1016/j.ejpoleco.2005.01.002.

7. Epaphra, M., & Massawe, J (2017). The effect of corruption on foreign direct investment: A panel data study. Turkish Economic Review, 4(1), 19–54.

8. Gani, A (2007). Governance and foreign direct investment links: Evidence from panel data estimations. Applied Economics Letters, 14(10), 753–756. https://doi.org/10.1080/13504850600592598.

9. Globerman, S., & Shapiro, D (2002). Global foreign direct investment flows: The role of governance infrastructure. World Development, 30(11), 1899–1919.

10. OECD (2023). International trade and investment in semiconductors. OECD Publishing. https://doi.org/10.1787/semiconductors-2023-en.

11. UNCTAD (2023). World investment report 2023: Investing in sustainable energy for all. https://unctad.org/publication/world-investment-report-2023.

12. World Bank (2023). Malaysia economic monitor: Harnessing the power of the semiconductor industry.